財務省は、令和4年度の国民負担率が47.5%の実績見込みと発表しています。年収額の半分は、税負担を強いられる訳です。

そんななかで、政府税調が消費税はイギリスやEU諸国に比べれば、まだ低いなどと主張し、とにかく増税したいように見えます。

実際、政府は2024年度に24兆円規模の増税策を打ち出しているのです。そのため、個人事業者にかかわらず、サラリーマンでも節税が重要な時代になりました。

特に年収500万円超は重税の壁と言われているので、注意が必要です。

そこで、当記事では年収500万円の方を対象に税金対策の方法について、詳しく解説します。

年収500万円が重税の壁と言われる理由

日本の所得税法は累進課税です。年収500万円が重税の壁と言われる理由を、以下の所得税の速算表で見てみましょう。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 97,500円 |

| 330万円~694万9,000円 | 20% | 427,500円 |

| 695万円~899万9,000円 | 23% | 636,000円 |

| 900万円~1,799万9,000円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9,000円 | 40% | 2,796,000円 |

| 4,000万円~ | 45% | 4,796,000円 |

引用元:国税庁ホームページ

課税所得金額が、330万円に達するかどうかで税率が10〜20%へと一気に2倍に跳ね上がっているのが分かります。これに住民税10%も加算されますから、330万円が重税の壁になっているのです。

年収500万円の場合、この時点では控除額が42万7,500円しか差し引けないため、控除後でも課税所得は4,572,500円となり、330万円を遥かに上回っています。

これをどのように節税するのか、見ていきましょう。

年収500万円の一般的な節税のSTEP

節税といえば、通常個人事業者や高額所得者が行うものという認識があります。しかし、年収500万円のサラリーマンの方でも合法的な節税は可能です。

ここでは、給与所得控除制度を活用した税金対策について解説します。

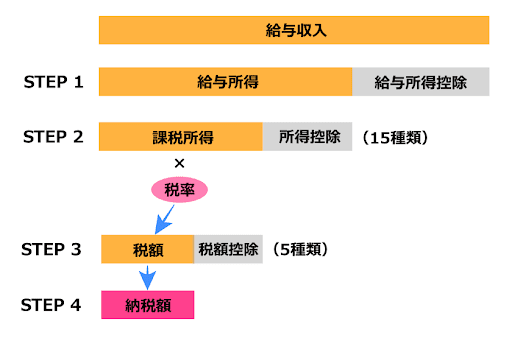

納税額が決定するまでの流れと節税

納税額は、以下の4ステップで決定します。

STEP1:

給与収入額(額面)から規定の給与所得控除額を差し引いて「給与所得」が決まる

STEP2:

給与所得から該当する所得控除(14種類)を差し引いて「課税所得」が決まる

STEP3:

課税所得に該当する税率を乗じた金額が「税額」となり、該当する税額控除(5種類)があれば差し引ける

STEP4:

税額が「納税額」になる

STEP2の所得控除とSTEP3の税額控除で該当するものがあれば、次の効果が見込めます。

- 累進税率が下がる可能性がある

- 税額控除で税額を圧縮できる

つまり、所得から控除できる「所得控除」と税額から控除できる「税額控除」があれば、納税額は安くできる、これが節税です。

STEP 1:年収500万円の所得控除後の給与所得

ここでは、Yさんをモデルに検証してみましょう。

<Yさん>

|

給与所得の控除額は、年収によって変わります。サラリーマンの給与所得控除額は、以下の表のとおりです。

| 給与等の収入額 | 給与所得控除額 |

| 1,800,000円以下 | 収入金額 × 40% – 100,000円 (550,000円未満は550,000円) |

| 1,800,000円超 3,600,000円以下 | 収入金額 × 30% + 80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額 × 20% + 440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額 × 10% + 1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

※給与等の収入額とは源泉徴収票の支払金額です。

年収500万円の場合の給与所得は、次の計算になります。

給与所得控除:500万円 × 20% + 44万円=144万円

課税所得:500万円 – 144万円 = 356万円

課税所得は356万円です。課税所得330万円の壁を下回るには、あと27万円の控除が必要です。

STEP 2:給与所得から差引ける所得控除を見つける

所得控除は、収入から差し引けるいわば経費です。所得から差し引いて課税所得が決定するため、累進課税の税率をワンランク下げられる可能性があります。

該当するものがあると節税に効果的なので、チェックしましょう。15種類の所得控除は下の表のとおりです。

| 控除の種類 | 控除の概要と所得税計算での控除額 |

| 基礎控除 | 2020年分より48万円(合計所得金額2,400万円以下の場合) |

| 配偶者控除 | ●控除対象となる配偶者の給与収入が103万円以下の場合: 13~48万円(納税者の所得額で決まる) ●1,000万円超で0円 |

| 配偶者特別控除 | ●控除対象となる配偶者の給与収入が103万円以上の場合: 1~38万円(納税者の所得額で決まる) ●1,000万円超で0円 |

| 扶養控除 | 控除対象となる扶養家族がいる場合: 一般の扶養対象親族で38万円(親族の年齢で変化) |

| 医療費控除 | ●医療費を支払った場合の控除(家計を一にする家族) ●支払った医療費(最高で200万円)- 保険金など – 10万円※ = 医療費控除額 ●医療費控除の特例 セルフメディケーション税制 ●対象医薬品の購入費-12,000円=所得控除額(12,000円超部分について、上限88,000円の医療費控除) ※総所得金額等200万円未満の場合は総所得の5% |

| 寄附金控除 | ふるさと納税など「特定寄附金」に対し、合計金額から2,000円を引いた額、もしくは、その年の総所得金額等の40%相当額から2,000円のいずれか低い金額 |

| 社会保険料控除 | 国民健康保険や国民年金など、公的な保険料の全額(家計を一にする家庭単位) |

| 生命保険料控除 | 民間の保険会社に生命保険料、介護医療保険料および年金保険料を支払った場合、最高額12万円まで |

| 地震保険料控除 | 民間の保険会社に地震保険料を支払った場合、最高額5万円まで |

| 小規模企業共済等掛金控除 | 共済掛金や個人型年金など「確定拠出年金法」に規定する個人型年金の掛金の全額 |

| ひとり親控除・寡婦控除 | 控除対象となるひとり親である場合、35万円、寡婦(夫や妻と死別、もしくは離婚した後に婚姻していない方等)である場合、27万円(令和2年度税制改正により2020年分より) |

| 勤労学生控除 | 控除対象となる勤労学生の場合、27万円 |

| 寡婦控除 | 夫と離婚した後結婚していない人で、扶養親族がいるまたは夫と死別した後結婚していない場合、27万円 |

| 障害者控除 | 控除対象となる障害者の場合、1人につき27万円(特別障害者40万円、同居特別障害者75万円) |

| 雑損控除 | 災害や盗難などにより損害を受けた場合、差額損失-所得金額の10% |

Yさんが、利用できる所得控除を以下のとおり解説します。現在の課税所得は、356万円で所得税率は20%でした。

給与所得が2,400万円以下の方は、誰でも48万円が所得控除が適用できます。

356万円 – 48万円 = 308万円

基礎控除のみで330万円の壁を下回りました。これで所得税率は10%になります。

配偶者の年収が103万円未満の場合は38万円が所得控除できます。ただし、103万円以上の場合は、納税者の所得額によって変わります。いわゆる103万円の壁です。

Yさんは独身の一人世帯で、扶養家族がいないため所得控除はありません。

案外見落としがちですが、医療費に支払った金額が10万円を超えた場合に利用できる制度です。歯医者や風邪でかかった医療費の領収書は必ず保管しておきましょう。ただし、民間の医療保険に加入して保険金をもらった場合は、殆ど控除できません。

一方、医療費控除にはセルフメディケーション税制があり、1年間に1.2万円を超えるスイッチOTC医薬品の購入をした場合には、8.8万円まで所得控除できます。

ここでは、上限額の8.8万円を支出したとして計算します。

308万円 – 8.8万円 = 299.2万円

代表的なのが、ふるさと納税です。上限額までなら、自由に住民税を納める自治体を選べ、市場価格の3割程度の返礼品がもらえる制度です。

所得税からの控除額を求める場合は、以下の計算式になります。

| ・所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」 |

住民税からの控除額を求める場合は、以下の計算式になります。

| ・住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10% |

年収500万円の税率は20%で、61,000円までが年間の寄付上限額になりますから、控除額は以下のとおりになります。

・所得税控除額 = (61,000円 – 2,000円)× 20% = 11,800円

・住民税控除額 = (61,000円 – 2,000円)× 10% = 5,900円

上記は税額控除のため、ここでは所得控除の計算に入れず、税額控除で計算します。

ただし、他の所得控除を利用すると上限額が下がる場合がありますので、注意が必要です。詳しくは、総務省ふるさと納税ポータルサイトを参照してください。

Yさんの年齢で年収500万円の場合、年収額の15%の75万円が所得控除額になります(健康保険料11.66%、厚生年金保険料18.3%の半額)。

299.2万円 – 75万円 = 224.2万円

生命保険に加入している場合は、必ず申告して控除しましょう。年間12万円を上限に所得控除できます。「一般生命保険料」、「介護医療保険料」、「個人年金保険料」が対象です。年収500万円の所得税率が10%の場合、1.9万円節税できます。

Yさんは、月額1万円の個人年金保険に加入しています。

224.2万円 – 12万円 = 212.2万円

代表的なものとして、個人型確定拠出年金(iDeCo:イデコ)があります。老後資金を目的として積み立てる年金です。この掛金は小規模企業共済等掛金控除の対象になります。ただし、企業年金に加入しているかどうかで、掛金が変わりますので注意が必要です。

企業年金未加入の場合は、年間27.6万円、企業年金加入の場合は、年間14.4万円が所得控除の上限になります。

Yさんの場合は、企業年金未加入ですから、年間27.6万円を掛金としました。

212.2万円 – 27.6万円 = 184.6万円

この時点で課税所得額195万円の壁も下回り、所得税率は5%になりました。

それでは、節税前と節税後を比較してみましょう。

所得控除を追加で適用しない場合

給与所得控除(144万円)と、所得控除は基礎控除(48万円)、社会保険控除(75万円)を差し引くことができるので、

500万円 – 144万円 – 48万円 – 75万円 = 233万円

となります。

この控除後の金額を下の速算表にあてはめて、その税率を乗じて速算表の所得控除額を差し引きます。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 97,500円 |

| 330万円~694万9,000円 | 20% | 427,500円 |

| 695万円~899万9,000円 | 23% | 636,000円 |

| 900万円~1,799万9,000円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9,000円 | 40% | 2,796,000円 |

| 4,000万円~ | 45% | 4,796,000円 |

引用元:国税庁ホームページ

このように計算します。

所得税

| ・所得税:(233万円 × 10%)- 97,500円(速算表の所得控除額)=135,500円 |

住民税

住民税の場合は、「給与収入ー給与所得控除ー所得控除=課税対象となる所得」なので、

500万円 – 144万円 – 123万円 = 233万円(住民税の課税対象所得)

| ・住民税:(233万円 × 10% )= 233,000円(所得割)+ 5000円(均等割)= 238,000円 |

合計納税額

| ・合計納税額 : 135,500円 + 238,000円 = 373,500円 |

となります。

所得控除を追加で適用した場合

Yさんの場合は、医療費控除(8.8万円)、生命保険料控除(12万円)、小規模企業共済等掛金控除(27.6万円)の所得控除を追加し、ふるさと納税で所得税額控除(11,800円)と住民税額控除(5,900円)の適用を受けようとしました。

所得税

その結果、所得税の課税対象額は、184.6万円となり、速算表にあてはめると税率は5%になったので、

| ・所得税 184.6万円 × 5% = 92,300円 92,300円 – 11,800円(ふるさと納税分) = 80,500円 |

となりました。

住民税

住民税の場合は、「給与収入ー給与所得控除ー所得控除=課税対象となる所得」なので、

500万円 – 144万円 – (123万円+8.8万円+12万円+27.6万円)

= 184.6万円(住民税課税対象額)

| ・住民税 184.6万円 × 10% = 184,600円 (所得割) 184,600円 – 5,900円(ふるさと納税分)=178,700円 (均等割) 5,000円 住民税納税額 183,700円(※この計算はおおよその概算です) |

合計納税額

| 所得控除を追加で適用した税額: 80,500円(所得税)+ 183,700円(住民税) = 264,200円 |

STEP 3:年収500万円の税額控除による節税額

Yさんの場合は税額控除に該当するものは、ありませんでした。参考までに税額控除について一覧を作成しました。以下は、すべて税額から差し引ける控除制度です。

| 税額控除の種類 | 税額控除の概要 |

| 配当控除 | 配当所得を得た場合に税金を差し引く控除 ●他の所得との合計額が1,000万円以下の部分は、配当所得の10%が差し引ける ●1,000万円以上の部分は5% |

| 外国税額控除 | 日本以外の外国に租税を納めた場合、税金を差し引ける控除 ●限度額=対象となる年の所得税額×(対象となる年に外国で払った所得税額÷対象となる年の所得総額) |

| 住宅借入金等特別控除 | 住宅ローンを組んでいる場合に差し引ける控除 |

| 住宅耐震改修特別控除 | 耐震改修を行った場合に受けられる控除 |

| 政党等寄附金特別控除制度 | 政治活動の一環として一定額寄附を行った場合に受けられる控除 ●控除金額=(対象となる年の年間の寄附金総額-2,000円)×30% |

ただし、所得税額の4分の1以上を超えて控除を受けることはできません。算出結果が、4分の1以上の場合は、所得税額の4分の1が限度額になります。

マイホームを購入した場合は、住宅借入金等特別控除や住宅耐震改修特別控除を忘れずに申請しましょう。

STEP 4:年収500万円の節税額

Yさんの節税で、得られた節税額は以下のとおりです。

373,500円 – 264,200円 = 109,300円(※この計算はおおよその概算です)

年収500万円の人が所得控除を活用した節税額は、109,300円という結果です。

年収500万円の資産形成を兼ねた節税

給与所得の節税方法は、副業を行い個人事業者として経費項目を増やす方法もあります。しかし、副業は所得を増加させることが目的になるため、結果的に増税になってしまい税コストを負担しなければならなくなるのが実態です。

そこで節税になり、かつ将来の資産形成にも繋がる唯一の方法をご紹介します。その方法とは不動産投資です。

もちろん、投資ですからリスクもあります。しかし、リスクを節税の範囲に抑えることができたら、どうでしょうか。これをテーマに検証してみましょう。

東京23区にあるワンルームマンション投資の実状

なぜ、東京23区かというと、東京23区は人口増加が見込まれている全国でも代表的なエリアだからです。2022年だけでも、20代、30代を中心に388,297人が増加しています。

しかも、東京都は各自治体が、ワンルームマンション条例を施行しており、その規制の厳しさから自由にワンルームマンションを建設できない状況になっているのです。

また、アジアで日本の都市部はシンガポールと並んで、もっとも不動産投資の安全性が高いエリアと評価されています。また、日本の金利は世界最低レベルと評価されていることもあり、外国資本が日本の不動産投資に向きだしているのです。

平均空室率は5%未満で満室状態ですから、不動産投資のリスクである空室によるロスコストは発生していません。

これが、東京23区のワンルームマンションの実態です。

それでは、どのような節税と将来への資産形成に繋がるのかを具体的にシミュレーションしてみましょう。

年収500万円の人がワンルームマンションを購入した場合

ここでは具体的にYさんのケースで概算ですが、シミュレーションしてみましょう。

【条件】

|

初年度経費

初年度にかかる経費としては以下の通りです。

| 登録免許税 | 80,000円 |

| 不動産取得税 | 118,800円 |

| 司法書士手数料 | 80,000円 |

| 申込証拠金 | 100,000円 |

| 仲介手数料 | 726,000円 |

| ローン手数料 | 24,000円 |

| ローン保証料 | 160,000円 |

| 物件調査料 | 30,000円 |

| 火災保険料 | 20,000円 |

| 印紙代 | 30,000円 |

| 諸費用総額 | 1,368,800円 |

登録免許税と司法書士手数料は、物件の名義変更登録と銀行の抵当権設定登録を含みます。仲介手数料は、申込証拠金を差し引いた金額です。物件調査費は銀行の調査費用になります。印紙代は、売買契約書と銀行の金銭消費貸借契約書のものを含みます。

減価償却費用とローン利息

次に減価償却費やローン利息など継続的にかかる経費を算出してみましょう。

電気設備や水回り関連設備を除く建物部分1,400万円の減価償却期間は47年なので年間0.022となります。

1,400万円 × 0.022 = 308,000円/年

電気設備や水回り関連設備は200万円で、減価償却期間は15年なので年間0.067となります。

200万円 × 0.067 = 134,000円/年

また、固定資産税を5年平均119,840円とした場合、5年間では以下の経費が試算できます。

| 減価償却費用(5年間) | 2,210,000円 |

| ローン利息(5年間) | 2,130,722円 |

| 固定資産税(5年間) | 599,200円 |

| 修繕費(原状回復、什器備品の買替え等) | 500,000円 |

初年度の節税額

【収益】

| 家賃 | 期間 | 合計 |

| 80,000円 | 60ヶ月 | 4,800,000円 |

- 初年度賃料収入:0円

【経費】

- 初年度経費:1,368,800円

初年度経費合計 1,368,800円・・・A

- 所得控除制度の控除額

給与所得控除 :1,440,000円

所得基礎控除 : 480,000円

社会保険料控除: 750,000円

合計控除額 :2,670,000円・・・B

A + B = 4,038,800円・・・C

【ワンルームマンション購入前の所得税額】

5,000,000円 – 2,670,000円(B) = 2,330,000円(課税所得)

<所得税速算表>

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 97,500円 |

| 330万円~694万9,000円 | 20% | 427,500円 |

| 695万円~899万9,000円 | 23% | 636,000円 |

| 900万円~1,799万9,000円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9,000円 | 40% | 2,796,000円 |

| 4,000万円~ | 45% | 4,796,000円 |

引用元:国税庁ホームページ

2,330,000円を上記所得税速算表にあてはめると税率は10%、控除額が97,500円なので、

2,330,000円 × 10% = 233,000円(課税所得金額)

233,000円 – 97,500円 = 135,500円(購入前の所得税額)・・・D

【ワンルームマンション購入後の所得税額】

5,000,000円 – 2,670,000円(B) – 1,368,800円(A)= 961,200円

961,200円を上記所得税速算表にあてはめると税率は5%、控除額は0円なので、

961,200円 × 5% = 48,060円(課税所得)

48,060円 – 0円 = 48,060円(所得税額)・・・E

<ワンルームマンション購入初年度所得税節税額>

135,500円(D) – 48,060円(E) = 87,440円(所得税節税額)

同様に住民税の節税額も見てみましょう。

【ワンルームマンション購入前の住民税額】

住民税の場合は、「給与収入ー給与所得控除ー所得控除=課税対象となる所得」なので、

5,000,000円 – 2,670,000円(B)= 2,330,000円

2,330,000円 × 10% = 233,000円(所得割)+ 5,000円(均等割)

= 238,000円(購入前の住民税額)

【ワンルームマンション購入後の住民税額】

5,000,000円 – 4,038,800円(C)= 961,200円(住民税課税所得)

961,200円 × 10% = 96,120円(所得割)+ 5,000(均等割)

= 101,120円(購入後の住民税額)

<初年度住民税節税額>

238,000円 – 101,120円 = 136,880円(初年度住民税節税額)

<ワンルームマンション購入初年度節税額合計>

| 87,440円 + 136,880円 = 224,320円 |

ワンルームマンションを購入した初年度の節税額は、224,320円となりました。

次年度以降の節税額

- 初年度賃料収入:960,000円・・・F

次年度から、経費で計上できる額は以下のとおりです。

- 次年度経費:100,000円/年

- 減価償却費: 442,000円/年(平均)

- ローン利息: 426,144円/年(平均)

- 修繕費:100,000円/年(平均)

- 物件管理・修繕積立・賃貸管理費用:192,000円(年間家賃収入の20%)

- 固定資産税: 119,840円/年(平均)

年間合計:1,379,984円・・・G

<ワンルームマンション購入前の所得税額>

2,330,000円 × 10% = 233,000円(課税所得金額)

233,000円 – 97,500円 = 135,500円(購入前の所得税額)・・・D

<ワンルームマンション購入次年度の所得税額>

5,000,000円+ 960,000円 (F)- 2,670,000円(B) – 1,379,984円 =1,910,016円(課税所得)

<所得税速算表>

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 97,500円 |

| 330万円~694万9,000円 | 20% | 427,500円 |

| 695万円~899万9,000円 | 23% | 636,000円 |

| 900万円~1,799万9,000円 | 33% | 1,536,000円 |

| 1,800万円~3,999万9,000円 | 40% | 2,796,000円 |

| 4,000万円~ | 45% | 4,796,000円 |

引用元:国税庁ホームページ

1,910,016円を速算表にあてはめてみると税率10%、控除額は97,500円なので、

1,910,016円 × 10% = 191,002円

191,002円 – 97,500円 = 93,502円(購入後の所得税額)・・・H

<ワンルームマンション購入次年度の所得税節税額>

135,500円 – 93,502円 = 41,998円(所得税節税額)

同様に住民税の節税額も見てみましょう。

<ワンルームマンション購入前の住民税額>

住民税の場合は、「給与収入ー給与所得控除ー所得控除=課税対象となる所得」なので、

5,000,000円 – 2,670,000円(B)= 2,330,000円

2,330,000円 × 10% = 233,000円(所得割)+ 5,000円(均等割)

= 238,000円(購入前の住民税額)

<ワンルームマンション購入後の次年度住民税額>

5,960,000円 – 2,670,000円(B) – 1,379,984円(G)= 1,910,016円(住民税課税所得)

1,910,016円 × 10% = 191,002円(所得割)+ 5,000(均等割)

= 196,001円(購入後の次年度住民税額)

<ワンルームマンション購入次年度住民税の節税額>

238,000円 – 196,001円 = 41,999円(マンション購入次年度住民税節税額)

<ワンルームマンション購入次年度節税額合計>

| 41,998円 + 41,999円 = 83,997円 |

ワンルームマンションを購入した次年度の節税額は、83,997円となりました。やはり、次年度は家賃収入が増加することもあり、節税効果は低くなります。

そのため、ふるさと納税やiDeCo、生命保険控除のいずれか一つでも組み合わせて所得控除を活用すると課税対象額が193万円を下回りますから効果的です。

なお、このシミュレーションは、ローン利息と固定資産税を5年間の平均としているため、次年度の節税額は実際は若干増えます。

年収500万円の節税方法比較

一般的な所得控除を活用した節税方法では、109,300円の節税でしたが、不動産投資では以下の結果となりました。

- 物件購入初年度の節税額:224,320円

- 物件購入次年度の節税額: 83,997円

このシミュレーションには、ふるさと納税やiDeCo、生命保険控除などは、含まれていませんので、いずれか一つを控除対象に活用するとさらに節税できます。

不動産投資は単体では節税効果は薄いものの、ローン返済の9割近くは家賃収入で賄えてしまいますので、節税しながら資産形成できる唯一の方法なのです。

ただし、ローン利息と固定資産税は年々減少しますので、ローンの返済期間にもよりますが、5年を越え10年近く経過すると節税効果が薄れ、いずれは利益が出てしまいます。

それまでに、物件を買い替えるなどの戦略が必要です。不動産投資は出口戦略を立てながら取り組めば、時間の経過と共に資産を大きくしていくことできます。

まとめ

年収500万円の方を対象に、一般的な節税方法と不動産投資を絡めた節税方法を解説しました。

岸田政権は、2024年に24兆円を超える増税を実施することを、既定路線としているといわれます。サラリーマンの各種所得控除についても年々統廃合して増税策を強める構えです。

そのため、サラリーマンでも効果的な節税をしないと、所得の点で自己防衛できない時代になりました。

この記事を参考に効果的な節税を実施して可処分所得を増やしましょう。