こんにちは、田中です。

このシリーズでは、当ブログに問い合わせのあった不動産投資のお悩み相談の事例を紹介していきます。

今、まさに不動産投資で悩んでおられる方も多いと思います。

- 提案してくれている会社は信用して良いのだろうか

- 提案されている物件は購入して良いのだろうか

- そもそも不動産投資を始めるべき?

- 投資を始めないといけないと頭で分かっていてもなかなか一歩踏み出せない

など、お悩みの方にとって、有益な情報提供になればと考えています。

それでは、今回の相談事例について紹介していきます。

※相談者に許可を取って執筆しています。相談いただいた情報を無断で掲載はいたしません。

相談者のプロフィール(仮名:佐藤佳代子さん)

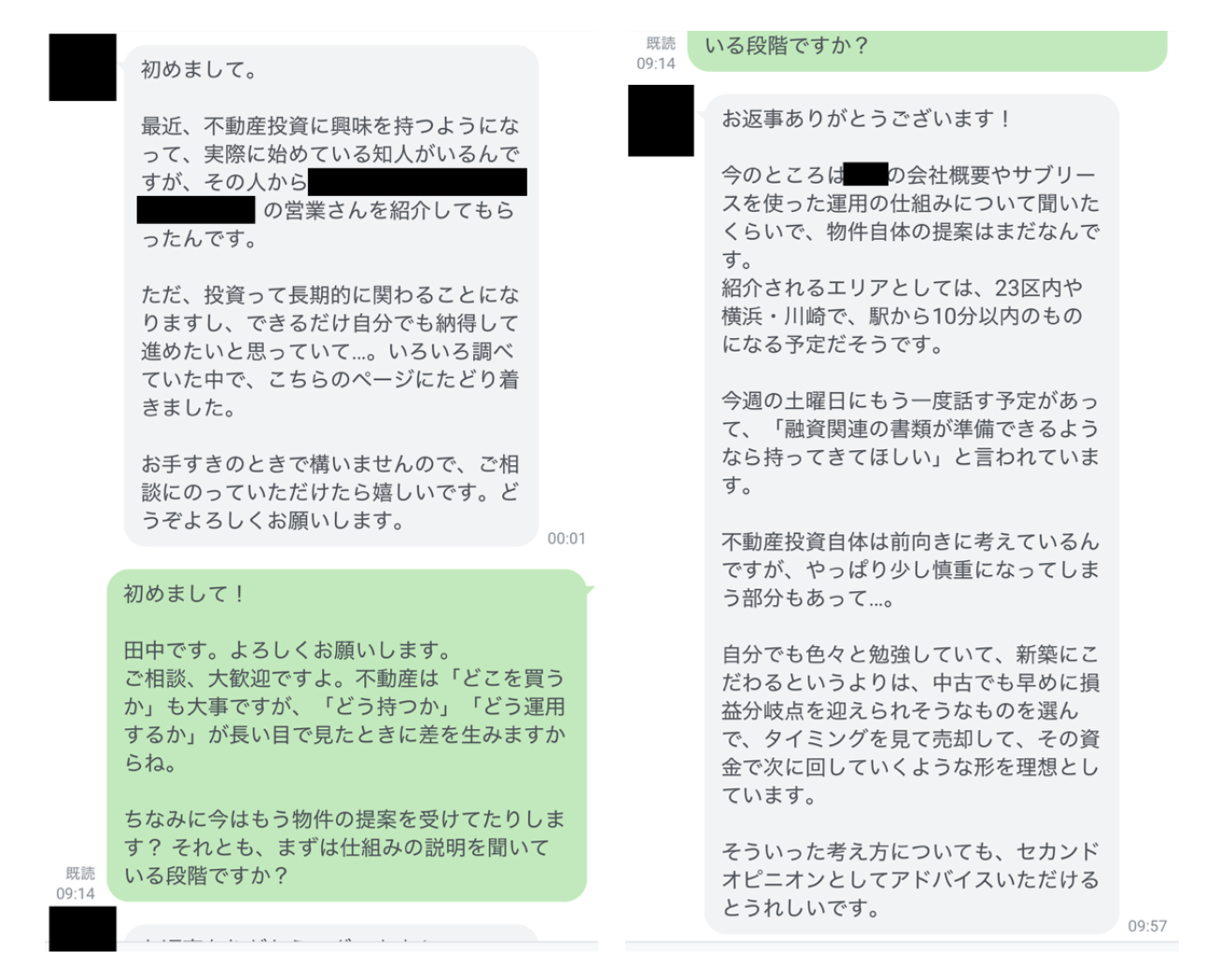

相談のきっかけと内容

不動産会社を知ったきっかけは元同僚からの紹介

元同僚から女性Aを紹介される。女性Aは自称マネーリテラシーが高いとのことで、資産運用に興味のあった佐藤さんは女性Aに興味を持つ。その後女性Aから不動産投資に詳しい自称経営者の男性Bを紹介される。その後、男性Bからとある不動産業者Cを紹介された。

不動産業者Cからの提案内容

不動産業者Cからは、23区内、横浜・川崎の駅10分圏内の物件を紹介しており、サブリース契約を前提とした不動産投資を提案している旨を伝えられた。その上で、具体的な物件紹介の前に、融資の打診をしましょうという提案を受けた。

ちなみに物件情報がなければ融資の打診はできませんから、過去の販売物件のスペック(ダミー物件)で打診すると提案されたそうです。そのスペックがこちら。

田中が疑問に思ったこと

物件提案の前の融資打診はおかしい

不動産投資は本来、物件の提案が先にあり、その物件を欲しいと思った段階で融資の打診をするのが通常の流れです。投資家が自らの融資枠を把握するために融資打診を意図的に実行することはありますが、業者主導で行うものではありません。

自称経営者Bは不動産投資をしている?

佐藤さんに不動産業者Cを紹介した自称経営者Bは、本当に不動産投資家なのでしょうか。

特定の業者を紹介するということは、過去にその会社にお世話になったということだと思いますが、経営者はワンルームマンション投資の融資は出づらいはず。

あまり考えたくないですが、紹介料目当てに購入したことのない会社を紹介している可能性も否定できません。

私から佐藤さんへのお伝えしたこと

私から佐藤さんに対して、

- 今検討している業者は連絡を断つこと

- 真っ当な業者の選び方

についてお話ししました。

今回の背景について解説していきます。

1.佐藤さんがどうしたいかを確認

まず、佐藤さんが今回の不動産提案についてどう考えているかをお伺いしました。

佐藤さんとしては、老後2,000万円問題に代表されるような年金不安などから、前々から投資には興味があったととのこと。生命保険やNISAで少しずつ将来に備え始めていたが、不動産投資は金額が大きいこともあり躊躇していた。そのため、金融リテラシーのある人からの紹介で不動産提案をもらえたこと自体は嬉しかったようです。

一方、不動産投資は何が正解かがわからず、どういった基準で投資判断をして良いものかわからない。また、不動産会社は良いことしか言わないため、逆に不安になったため、詳しい人に相談したかった、とのことでした。

2.不動産業者Cは業界でも有名なマッチングアプリ経由で紹介する会社

まず、今回相談に上がった不動産業者Cは、実は当ブログでもよく相談がくる会社です。今回のケースは元同僚からの紹介の連鎖で、最終的に不動産業者Cに辿り着いています。

しかし、よく相談を受けるケースはこうです。

マッチングアプリで出会った人から、信頼できる人、尊敬できる経営者、投資仲間などといって別の人物を紹介され、その人物に会うとそこからさらに不動産業者Cを紹介される、という流れです。おそらく常習的に行っているものと思われます。

マッチングアプリで間接的に顧客を集めることは犯罪ではありませんが、やはり長期的な付き合いになる不動産会社は真っ当な会社を選ぶべきでしょう。

3.サブリース契約が前提にあるのは論外

まず、サブリース契約は必ず避けなければならない契約です。

サブリース契約とは家賃保証契約とも呼ばれ、一見、不動産投資で家賃が保証されるなんて魅力的、と考える人がいるかもしれませんが、実はそうではありません。

借地借家法により不動産会社の法律的立場が強くなるため、下記のような自体が横行しています。

- 不動産会社が一方的に家賃を下げられる

- 入居者情報の開示義務がない

- サブリースの解除は事実上不可能に近い

- 解約の場合は、賃料の1~2年分を請求されることも

- 上記の理由からサブリース物件は相場価格よりも大幅に下げないと売却すらできない

また、実際の家賃よりも高い逆サブリースという、恐ろしい手法も存在します。

サブリースに関する詳しい内容は下記記事を合わせてご覧ください。

4.物件提案よりも先に融資打診をするのは”業者都合が強い”

物件提案よりも先に融資打診は普通しません。

本来は物件の提案があり、その物件に魅力を感じ、購入の意思が固まった段階で融資の打診をします。

今回のご相談のケースでは、融資打診が先に来ており、

- 融資が通らない顧客に時間を割きたくない

- 物件情報を出したくない

といった業者の本音が透けています。

加えて融資打診の無駄打ちは、顧客に不利益をもたらすケースもあります。そうした顧客の損失を完全に無視する行為であることから、顧客目線が欠如しているとも取れます。

5.該当の不動産会社は検討を停止

上記の理由から、相談のあった不動産会社については検討から外すようにアドバイスいたしました。

一方、まともな会社から購入すれば不動産投資は魅力的な投資先です。佐藤さんも不動産投資自体には引き続き興味を持たれていたので、その後も積極的に不動産会社の話を聞かれているようです。たまに物件についてコメントを求められる関係になっています。

佐藤さんは年収600万円とのことでしたが、すでに月々3万円の外資系保険、少額の積立NISA、国産高級車のローン支払いで月12万円ほどの支出がありました。

加えて、今後結婚ともなれば必要なお金も変わってきますし、社宅も出なければなりません。そうした事情を考慮し、不動産であれば月々の支払いが抑えられる物件を探すのが良いでしょう。

本記事を読まれた皆様へ

今回の相談のケースは、業界内でもある意味評判の会社であったこと、サブリース契約が前提となっていたことから、検討から外すようにお話ししました。

営業段階、契約段階、契約後など、断り方や解約方法はその時々の状況によって異なります。場合によっては弁護士に依頼が必要なケースもありますので、わからない方はLINEを頂ければ色々相談に乗ることができます。

また、具体的な物件について、イチ投資家としてコメントすることも可能です。良いものは良い!悪いものは悪いと忌憚なくお話します。不動産投資でを迷っている方は遠慮なくご連絡くださいね。